直近のREIT相場を東証REIT指数でみると2,100ポイント台まで上昇しています。

この水準到達は、ファンドバブル期と言われた2007年1月以来のことです。

従って過去に遡ってみると10年超の期間で一回訪れるか否かという再現性の低い相場だとも言えますが、これからの先の10年は過去のREITとは異なった動きになる可能性もありますから、今回の次は10年以上先ではないかも知れません。

それでも現在の相場を客観的に把握しておく必要がありますので、以下で解説します。

「グラフ1」

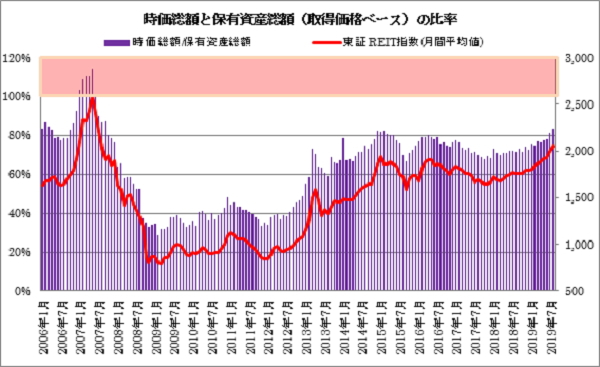

このグラフは、時価総額とREITの保有資産総額(取得価格ベース)の比率を表しています。

時価総額はREITの資産価値(理論上の換金価値)を表していると考えれば、時価総額(=エクイティの価値)はREIT保有不動産の価値からデットの融資金額を差し引いた残余となるので、1-LTV≒55%より低い数値になると言えます。

従って、理論的には、時価総額は取得価格を時価に補正すれば約50%~60%程度の範囲内に収まるのが妥当な状態だとも考えらます。

但し、この範囲内にあれば、時価総額は理論的換金価値と同等になるので、元本リスクはゼロに近付くと考えられ、国債利回りと同じ利回りになると考えられなくはありません。

そこで、スプレッドという方法で元本リスクとバーターするのが投資の考え方で、時価総額が理論的換金価値を上回れば、そのリスク分を利回りでカバーすることになります。

グラフで見ると、直近では80%を超えていますから、理論的換金価値からの超過分は約30%~20%になり、この超過分のリスクスプレッドはどの程度が妥当なのかという事になります。

現在のREITの利回りに対するスプレッドは、米国10年債利回りをベースとすれば平均では2.05%となります。

REITの利回りの基本スプレッドは1.5%~2.5%と考えられますから、現在は中間に位置している状態です。

そこで単純化して考えれば、今後も時価総額が増えていくのであれば、スプレッドが縮小せず、現状維持か又はスプレッドが上昇するという動きになればバランスすると言えます。

この為には、これらの数値を算出して常にウォッチしておく必要がありますので、個人投資家にはハードルが高いかも知れませんが、投資リスクの考え方としては押さえておく必要がありそうです。