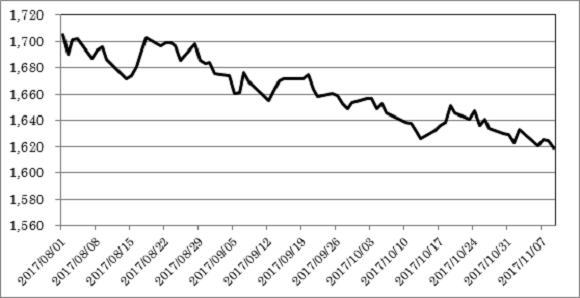

折れ線グラフは2017年の8/1~11/9までの東証REIT端数の推移を表しています。

グラフを見れば分かるように、右肩下がりになっていて、直近(11/9)は1,618.68ポイントになっています。

東証REIT指数が1,620ポイント以下になったのは、2015/9/17(1615.47)以来ですが、皆様はこの先の相場がどうなるのかが気になると思います。

先ず、日銀の金融緩和政策実施中の期間で見ると、最も調整が進んだのが2015年9月で、12営業日が1,500ポイント台となり、最低は2015/9/8の1,509.63で、月間平均値をみても、1,592.72と1,600ポイント以下になっています。

金融緩和下ではここが底になっていますので、今後この水準まで調整が進行されるか否かが問題になります。

結論から先に言うと、一時的に1,600ポイントを下回る日があっても、巡航水準では1,600台前半が下値だと考えられます。

理由は、REIT側にマイナス要素があっての調整ではなく、米国金利の上昇傾向によって調整が行われている事と、調整局面では東証REIT指数のようなマクロ指標では正確な実態が分からなくなっている事です。

今の市場の実態を把握するには、上場59銘柄を一律に見るのではなく、銘柄を分解して投資口価格の推移を追う必要があります。

東証REIT指数には投資用途別に分解した、東証オフィス・住宅・商業物流施設の3つの指数がありますが、単一用途を投資対象としているのは27銘柄で全体の半数以下ですから、用途別分類は必ずしも適切ではありません。

私は以前から投資口価格の動きを既存銘柄(日本ビルファンド~産業ファンドまでの30銘柄)、新興銘柄(ケネディクス・レジ~三菱地所物流リートまでの29銘柄)、格付けAA格銘柄(日銀の買入対象銘柄)の3つに分解してウォッチしていますが、この分類だと投資家の動きが読み取れます。

但し、東証REIT指数が1,600ポイントを割ると、増資が難しくなる銘柄が増えますので、市場評価の低い銘柄は動けなくなるという側面が生じますが、それも全体の半数程度ですから、REIT全ての問題ではありません。

このように、REITはいくつかの切り口で分解して相場動向を見て、更にその影響も分解した銘柄群によって異なりますので、単純な見方では通用しなくなっているのです。

一方、単純な見方が通用するのは相場上昇局面ですから、このような時は証券会社も強気になれるので、色々な見通しが出されるようになるのです。